-

1.3亿吨的铁矿石库存,是怎么压垮价格的?-凯时尊龙

- 时间:2017-04-19 06:00:30

来源:

15603758608 人气:258

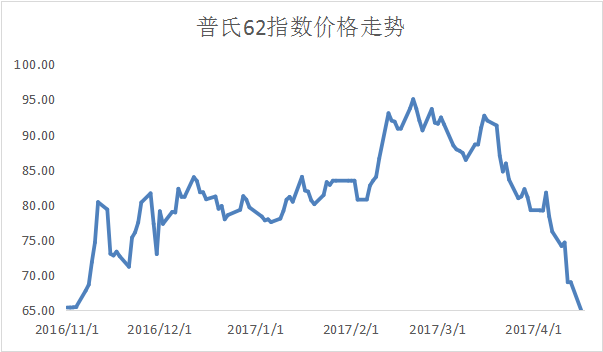

当前中国港口铁矿石库存已经站上1.3亿吨大关,近期铁矿石价格的下跌似乎也印证了港存高企对于市场价格的压力。

细究库存结构的背后,可以发现铁矿贸易链主要的下游参与者:钢厂和贸易商已经开始有意识地抑制自身库存增长。其中,随着春季补库周期过去,钢厂方面开始将更多的铁矿石库存放在了港口。一方面,这样的变动符合往年同期的规律。但是另一方面,也有传言说钢厂正在寻求更多地出货、降低自身的库存持有量。从这个角度来说,当前市场上的有效贸易库存,可能会超过8000万吨的水平。

同时利润水平因素以及市场情绪的低迷,将使得近期铁矿价格跌破60美金成为大概率事件。

本文中的港存数据源自推算,仅供读者参考。

正文

从目前的时间节点来看,今年铁矿石市场的春季补库已经结束;也就是说,补库因素对市场带来的红利已经结束。当前在铁矿期货市场节节败退的行情下,传统的“银四”行情出现的可能性正在变得越来越小。我们将在本文中从库存结构的角度来剖析铁矿石市场当前的状况。

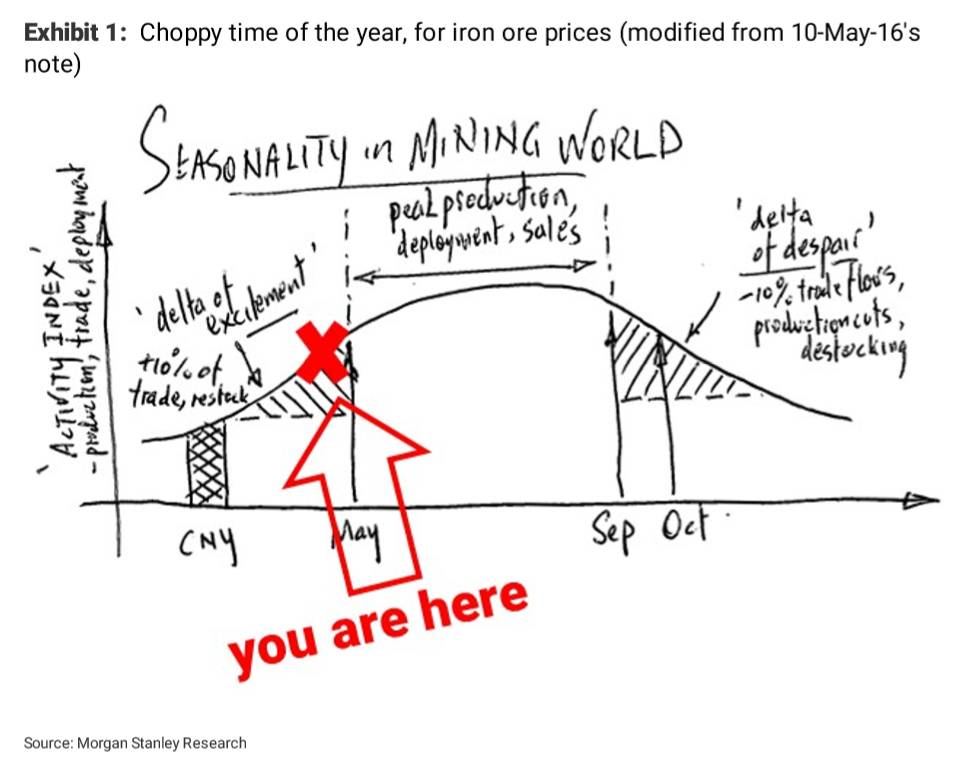

morgan stanley 矿业周期图:从图中来看我们已经进入到了“兴奋度增量”周期的尾声;换句话说,春季补库带来的兴奋增量即将结束。

来自于见闻编辑同学(简单粗暴)的翻译

是谁在港口堆了1.3亿吨铁矿?

从三月上旬开始,中国的铁矿石港口库存就站上了1.3亿吨大关。作为参照,3月份中国全国进口铁矿石规模为创历史记录的9556万吨。

那么1.3亿吨矿,到底是谁买的?或者说,如果按照货权划分,究竟是哪一些买家买了更多的货,使得铁矿石港存出现这么大的增长。

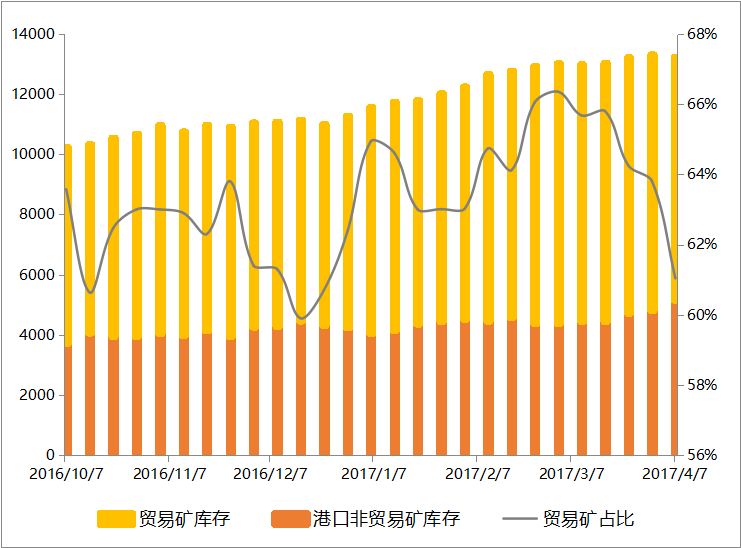

根据我们的数据统计显示,1.3亿吨铁矿之中,有大约61%的铁矿石或权属于贸易商;一般我们将其称作贸易矿,代表可转卖的铁矿。剩余39%则属于非贸易矿,其货主主要为钢厂;需要指出的是,这部分库存之中,也有拿出来转卖的可能性。

贸易矿到底有多少?

截止4月7日,全国港口铁矿石库存量为1.32亿吨。按照比重来算,当前贸易矿总量大约在8000万吨,大体相当于全国所有港口一个月的铁矿进口量。

数据显示,从去年10月初开始,中国港口铁矿石库存规模由大约1亿吨迅速上涨至4月初的1.32亿吨,增幅大约3000万吨。而这其中贸易矿库存增幅接近1600万吨,但其在港口库存中所占比例则出现下降,由64%的占比下降至61%。

进入三月初之后,港口贸易矿库存规模达到近8600万吨,其在港口库存中的占比达66%。此时贸易商开始有意识地控制库存规模增长,整个三月之中贸易库存的规模基本保持在稳定的水平上。我们有理由认为,进入三月之后,高企的港口库存使得贸易商开始意识到危机的存在,开始有意识地控制进货节奏。

钢厂总体库存的变化

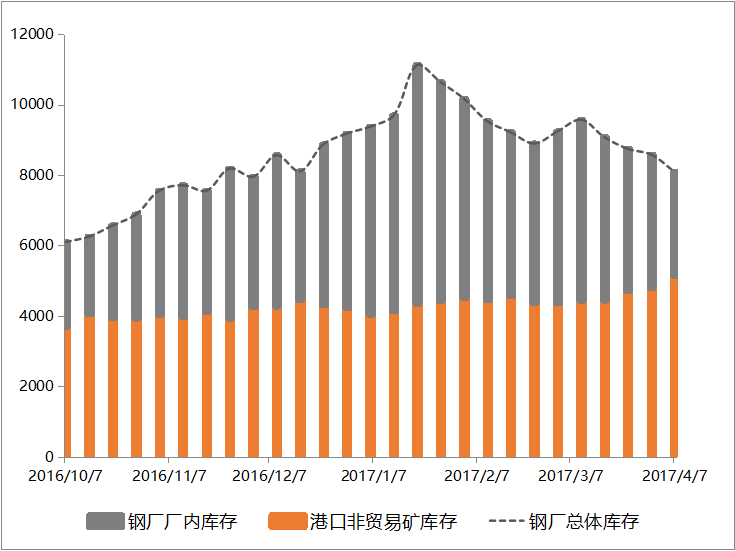

根据生铁产量当月值,以及机构公布的钢厂铁矿石库存可用天数,我们可以大致对钢厂的铁矿石库存做一个估测。由于这部分数据以推算为主,因此存在较大误差。在此我们仅供趋势参考,不具备实际意义。

从贸易的角度来说,钢厂从矿山或者贸易商方面购买铁矿石之后,这些矿石会被卸载在指定港口,并且存放于堆场。但是钢厂并不会将全部的铁矿石运回厂内进行使用,而会留下一部分堆存在港口,伺机决定是将这部分矿石作自用还是转手倒卖。

这些铁矿石就是我们前文提到的非贸易库存的来源,我们将其称为钢厂港口库存。我们将钢厂方面运回厂区、预备作生产冶炼使用的铁矿石称之为钢厂厂内库存。这两部分库存构成了钢厂的总体库存。

要讨论当前的钢厂库存结构,绕不开的一个话题是钢厂的冬储和补库周期结束之后的去库存。

从数据变化来看,2016年11月开始,钢厂方面开始有计划地增加厂内库存规模,为冬储计划做准备。12月下旬,钢厂的冬季储备正式开始;至1月中旬,其厂内可用库存规模达到顶峰。从春节之后直至三月上旬,钢厂的厂内库存规模经过一次大规模补库之后一直保持在高位。

从三月中旬开始,钢厂的总体库存结构开始发生变化:一方面钢厂开始削减厂内库存规模;另一方面,其在港口的库存(可视作港口非贸易库存)开始持续上涨,截止4月7日,这一部分库存规模在一个月中上涨了1100万吨。

一般来说,由于运费成本问题,钢厂在港口的库存通过卡车转运运回厂内之后,即转化为作生产自用的厂内库存,而不会选择转卖。因此,港口非贸易库存的上涨基本不可能来源于厂内库存的削减。

三月市场成交回顾

我们再来回顾2-3月间的铁矿期货市场行情;可以发现,春节之后在钢厂补库的推动下,铁矿主力合约的走势甚至一度强过螺纹主力合约,这是非常罕见的。一般而言,在黑色系三驾马车之中,铁矿期货的走势相对处于弱势。

三月初期货市场的红火颇有去年的风采,期货现货市场之间的价差拉大,同时无论是期货合约的持仓量还是交易量都非常巨大。

但另一方面,三月现货市场成交总体趋弱;钢厂方面由于自身库存充足,采货情绪趋弱,主要按照自身用料需求进行采购。三月中下旬市场价格开始滑坡之后,现货市场内的情绪更是门可罗雀。

因此我们有理由认为,3月初至三月中旬期货市场的上涨,其背后的推动因素主要是投机炒作,而非现货市场的推动。这一轮涨势并不踏实,实质上为其后的下跌埋下了隐患。

钢厂利润水平和矿石需求

当下钢厂生产螺纹钢的吨钢利润大约在200元左右,比之2、3月间出现了大幅下滑。甚至有部分江内钢厂出现了亏损情况。

2、3月间的高额利润也使先前停工的钢厂开始复产,高炉开工率持续提升。此外还需要提到一点,此前被取缔的部分地条钢产能也在利润的刺激下开始复产。

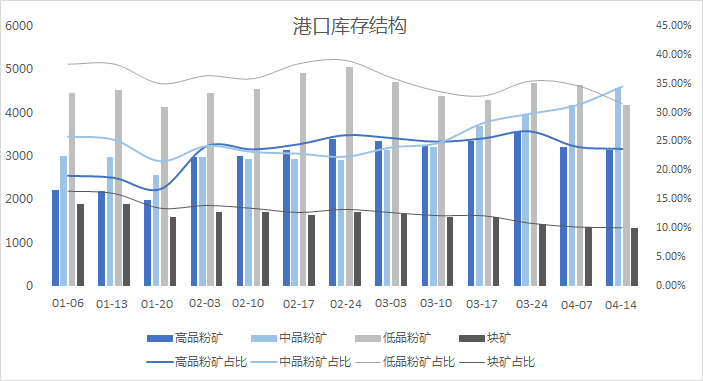

随着越来越多的钢厂重新进入市场,钢材供给开始出现增长。同时,下游端的需求水平增速较慢,加之库存水平高企使得钢材利润出现大幅滑坡。利润水平的下滑使得钢厂开始倾向于削减成本,采用更为廉价的低品铁矿石。

谈到这里我们必须来“解剖”当前市场铁矿石库存的货种结构。

由于去年下半年焦炭价格暴涨,高昂的能源成本以及不错的利润水平使得钢厂大肆采购高品铁矿石。原因在于相较于低品铁矿石,高品铁矿的杂质更少,所需要消耗的焦炭更少。

在这样的背景下,低品铁矿石库存在港口大量累积。

正如我们在前文所述,钢厂库存规模充沛直接导致了当前阶段对铁矿石需求的下滑,而港口库存的上涨又进一步加重了对于价格水平的压力。

我们再来关注铁矿石的进口成本问题;在经过近期价格的暴跌之后,普氏62铁矿指数价格已经跌回了去年11月初的水平。假定贸易商或者钢厂在11月-3月间接货,那么在目前的水平下每万吨铁矿石他们可能都将面临数十万乃至上百万的亏损。这也是近期贸易商出货情绪不高的原因之一。而另一方面,限于当前的利润水平持续下滑,可能存在部分钢厂出于资金压力,选择在港口存放更多的铁矿石,从而伺机销售、降低亏损的可能性。这一点也能够从我们上文中提及的港口非贸易库存规模上涨的现象中得到验证。

这意味着什么?

从库存结构来看,贸易商在努力抑制自身库存上涨;但受限于当前低迷的市场情绪以及采购成本因素,整个三月市场成交萎靡。所以我们有理由认为,3月间港口库存的增长,主要增量来源于钢厂方面的长协矿大量到货。

3月中旬开始,今年的节后补库正式结束;同时,期货市场转涨为跌、价格阴影初现,加之长协大量到货加剧了钢厂面临的库存消化压力,他们开始更多地将自身的库存布局在港口,这具体体现在非贸易矿库存的上涨。

选择将港口作为主要堆场,除去在港口堆存可以免除堆存费之外,还可以减少对厂内堆场的使用,降低管理成本。这就使得钢厂可以获得更多的经营周转余地、更为方便地转卖铁矿石,从而获得更多的流动性,同时也能够降低自身的总库存水平、减少铁矿石价格下跌带来的亏损。从这个角度来说,当前市场上的有效贸易库存,可能会超过8000万吨的水平。

此外还出现了一个非常有意思的现象,早些时候曾传言某大型国企钢厂在补库时出现了没有现金可用、信用证额度用完的窘境。其后我们在与其它小型钢厂的沟通之中也听说了类似现象。如此看来,当前钢厂方面整体资金流偏紧,可以部分印证3月长协矿大量到港、占用钢厂大量资金的情况。

在当下资金面偏紧、供给规模持续增量、情绪面总体悲观的背景下,存在有关方面低价抛货的可能。本周内普氏铁矿指数跌破60美金大关,似乎已经板上钉钉。